Kaum haben Sie einen neue Gesellschaft gegründet, die in ein öffentliches Register, wie zum Beispiel das Handelsregister, eingetragen wird, bekommen Sie eine Anzahl ordentlicher Rechnungen ins Haus. Diese Erfahrung haben wir jedenfalls bei unserer eigenen Geselschaft gemacht, der Claritos – Sozietät für Finanzplanung. Kaumwar das Unternehmen ins Handelsregister eingetragen, haben uns diverse mehr oder weniger gut getarnte Schreiben erreicht, das nun eine Eintragungsgebühr fällig würde. Doch Vorsicht ist geboten: wer solche Rechnungen vorschnell abzeichnet, verliert unnötig Geld. Denn in den meisten Fällen handelt es sich um unnütze Services.

Kategorie: Produkte

Beiträge über Produkte: gute und schlechte, nützliche und überflüssige

Wir nehmen häufig Produktwerbung wahr, die sich zunächst sehr interessant anhört, bei genauerer Betrachtung zeigt sich jedoch häufig: dieses Produkt ist überflüssig. Fangen wir an mit dem Flexiblen VorsorgeKonto von COSMOS direkt, das vom Hersteller wie folgt beworben wird:

„Mit dem Flexiblen VorsorgeKonto profitieren Sie für Ihre Geldanlage von garantiert steigenden Zinsen in den ersten 5 Jahren bei monatlicher Verfügbarkeit und maximaler Sicherheit.

- Steigende Zinsen von 1,5% bis 3,5% p.a. garantiert

- Attraktive Zinsen auch ab dem 6. Jahr

- Guthaben zu jedem Monatsersten frei verfügbar

- Einmalzahlung zu Vertragsbeginn ab 5.000 €

- Zuzahlungen ab 1.000 € jederzeit möglich

- Keine zusätzlichen Kosten“

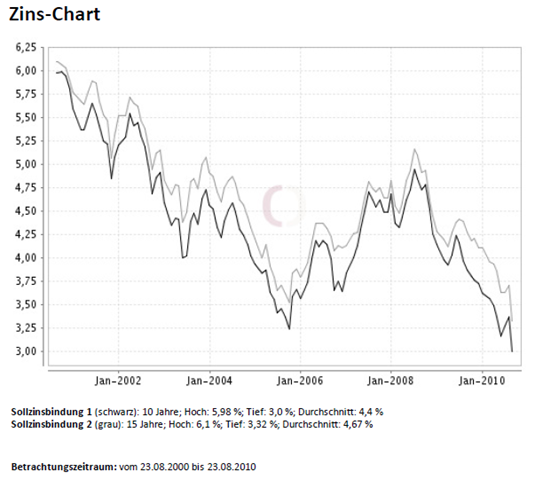

Gucken wir uns die Zinsstaffel doch mal genau an: im ersten Jahr: 1,50%, im zweiten Jahr: 2,00%, im dritten Jahr: 2,30%, im vierten Jahr: 2,60% und im fünften Jahr: 3,50% p.a.. Ab dem sechsten Jahr gibt es einen Mischzins aus 2,25% p.a. garantiertem Zins plus Überschusszins, der jedes Jahr neu festgelegt wird, und derzeit mit 1,75% p.a. angegeben wird.

Unsere Zinsberechnung aus den in der Werbung zur Verfügung gestellten Zahlen ergeben eine durchschnittliche Verzinsung von 2,75% p.a. für die ersten fünf Jahre. Das ist aus heutiger Sicht akzeptabel. Allerdings erreicht man dieses Ergebnis nur, wenn das Geld auch tatsächlich fünf Jahre inverstiert bleibt. Steigt man nach vier Jahren aus, erreicht man noch 2,335 p.a., nach drei Jahren nur noch 2,11% p.a.. Alle Zinsangaben erfolgen hier vor Steuern. Die Frage, die sich der geneigte Anleger nun stellen sollte, lautet: warum über fünf Jahre binden, wenn ich den selben Zins auch schon mit kürzerer Laufzeit erzielen kann. Vielleicht gibt uns der nächste beworbene Punkt Aufschluss darüber.

COSMOS bewirbt dieses Produkt als flexibles Vorsorgekonto. Es handelt sich rechtlich gesehen um eine Rentenversicherung. Drei Vorteile sollen dafür sprechen, dieses Produkt zur Altersvorsorge zu nutzen: Planungssicherheit durch garantierte Zinsen bis zur Rente, das Wahlrecht auf Einmalauszahlung oder Verrentung im Alter und eine gerantierte Mindestrente. Dieses drei Aspekte gelten für jede kapitalgebundene in Deutschland zum Vertrieb zugelassene Rentenersicherung. Es sind also keine besonderen Merkmale des Vorsorgeplans. Das neue an diesem Produkt ist, dass die Kosten nicht von der Gesamtverzinsung abzuziehen sind, sondern dass der Anleger einen echten Zinssatz für seine Einlagen genannt bekommt, in dem alle Kosten schon berücksichtigt sind. Hier müssen wir den Hersteller ausnahmsweise auch mal loben: das sorgt für Transparenz. Doch möchten wir das erste Argument noch einmal aufgreifen:

Planungssicherheit durch garantierte Zinsen bis zur Rente – eine gefährliche Planungssicherheit. Die durchschnittliche Inflation der vergangenen 20 Jahre lag bei 2,08% p.a. Rechnet man nun diesen Kaufkraftverlust gegen die Rendite des Vorsorgeplans, erhält man vor Steuern noch ein Ergebnis von ca. 1,9%. Die Rente muss jedoch versteuert werden. Wählt der Kunde die Verrentung des Kapitals, fährt er damit aus heutiger Sicht am günstigsten. Die monatliche Bruttorente mindert sich dann je nach steuerlicher Situation* noch einmal um ca. 6% Steuern, das heißt im Klartext: von 100 € Auszahlung erhält der Anleger 94 € auf seinem Konto. Die Planungssicherheit dieser Altersvorsorge geht damit ganz klar zu lasten der Rendite.Das Risiko einer langfristig zunehmenden Inflation wird durch dieses Produkt gar nicht berücksichtigt. Es bleibt da nur die Hoffnung, dass dann irgendwann auch die nicht garantierten Überschoüsse steigen werden.

Planungssicherheit durch garantierte Zinsen bis zur Rente – eine gefährliche Planungssicherheit. Die durchschnittliche Inflation der vergangenen 20 Jahre lag bei 2,08% p.a. Rechnet man nun diesen Kaufkraftverlust gegen die Rendite des Vorsorgeplans, erhält man vor Steuern noch ein Ergebnis von ca. 1,9%. Die Rente muss jedoch versteuert werden. Wählt der Kunde die Verrentung des Kapitals, fährt er damit aus heutiger Sicht am günstigsten. Die monatliche Bruttorente mindert sich dann je nach steuerlicher Situation* noch einmal um ca. 6% Steuern, das heißt im Klartext: von 100 € Auszahlung erhält der Anleger 94 € auf seinem Konto. Die Planungssicherheit dieser Altersvorsorge geht damit ganz klar zu lasten der Rendite.Das Risiko einer langfristig zunehmenden Inflation wird durch dieses Produkt gar nicht berücksichtigt. Es bleibt da nur die Hoffnung, dass dann irgendwann auch die nicht garantierten Überschoüsse steigen werden.

Gerade aber bei langfristigen Anlagen wie der Altersvorsorge ist eine Rendite deutlich oberhalb der Inflationsrate wichtig. Kann man das heute mit konservativen rentenversicherungen überhaupt noch schaffen? Wir sind der Meinung, dass langfristige Kapitalanlage anders ausgerichtet sein müsste:

- Substanzwerte, um das Inflationsrisiko zu mindern

- Aktien, um an zusätzlichen Renditen zu generieren

- Einfluss des Kunden auf die Art der Geldanlage

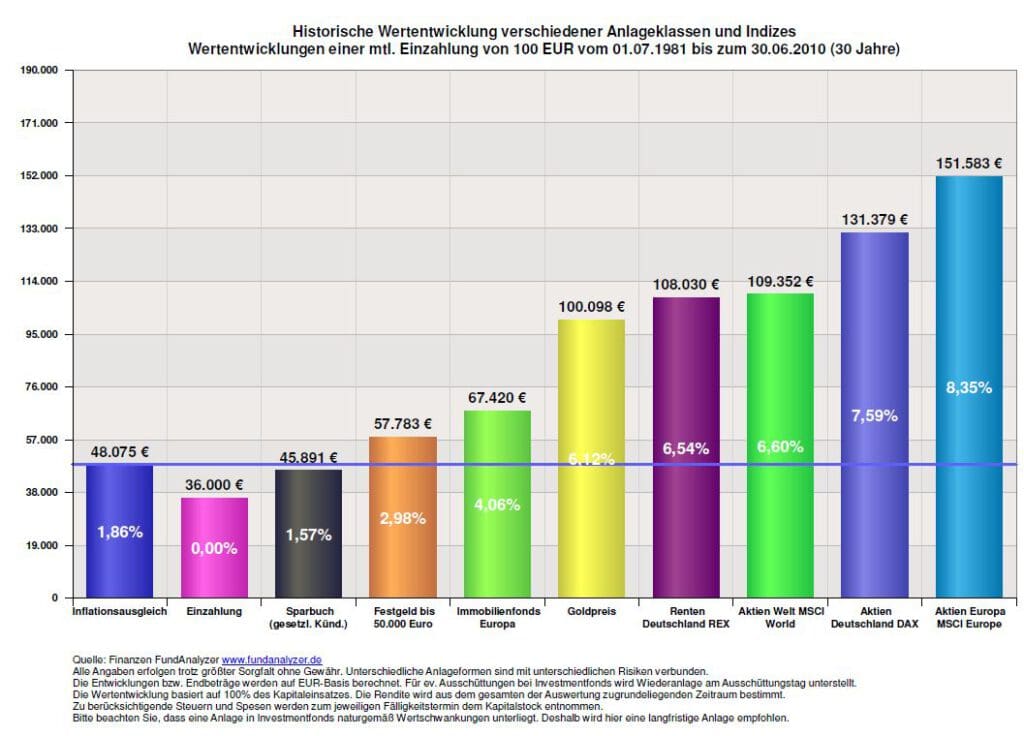

Das zeigt auch unsere Renditebetrachtung über 30 Jahre rückwirkend zum 30. Juni 2010:

Gerechnet wurde ein Sparplan in Höhe von 100 € monatlich. Die Wahl eines Festgeldkontos hätte nur knapp mehr als den Inflationsausgleich gebracht. Wie wichtig die Beimischung anderer Anlageklassen im langfristigen Geldanlagebereich ist, zeigt die rechte Seite der Grafik. Weltweite Aktienanlage oder in Aktien Deutschland bzw. Europa hätten Renditen zwischen 6,5 und 8% p.a. erbracht.

Gerechnet wurde ein Sparplan in Höhe von 100 € monatlich. Die Wahl eines Festgeldkontos hätte nur knapp mehr als den Inflationsausgleich gebracht. Wie wichtig die Beimischung anderer Anlageklassen im langfristigen Geldanlagebereich ist, zeigt die rechte Seite der Grafik. Weltweite Aktienanlage oder in Aktien Deutschland bzw. Europa hätten Renditen zwischen 6,5 und 8% p.a. erbracht.

Unser Fazit: der flexibler VorsorgePlan ist ein interessanter Zwitter aus Rentenversicherung und Banksparplan. Wir empfehlen jedoch, bei den Originalen zu bleiben: dem Banksparplan, wenn kurz- bis mittelfristige Geldanlage mit klar kalkulierbaren Zinsen gewünscht ist, einer fondsgebundenen Rentenversicherung, wenn im Alter eine Verrentung des Kapitals gewünscht ist.

_____________________________

* Steuern nach Grundtabelle 26.000 € zu versteuerndes Jahreseinkommen im Ruhestand. Rentenbeginn mit 65 Jahren.

Axa Investment Managers hat heute folgendes mitgeteilt:

- AXA Investment Managers bestärkt trotz der derzeitigen Unruhe im Markt das Bekenntnis zur Wiedereröffnung von AXA Immoselect

- Anteilspreisänderung 25.10.2010

Die Unruhe am Markt zugenommen, ausgehend von der Ende September veröffentlichten Entscheidung eines Mitbewerbers, einen offenen Immobilienfonds nach Ablauf der zweijährigen Suspendierungsmöglichkeit auflösen zu wollen. Am vergangenen Freitag wurde zudem bekannt, dass ein weiterer Wettbewerber ebenfalls die Auflösung eines Fonds beschlossen hat.

Wie ist diese Entwicklung zu verstehen?

- Offene Immobilienfonds wurden nicht konzipiert um plötzlich und kurzfristig große Vermögensgegenstände zur Schaffung von Liquidität freizusetzen. Der Anlageklasse Immobilien sind große Einzelvolumen und eine relativ geringe Fungibilität sowie hohe Transaktionskosten eigen. Immobilien sollten alleine schon aus diesen Gründen mittel- bis langfristig gehalten werden.

- Insbesondere in rezessiven Immobilienmarktzyklen sind Veräußerungen großer Immobilienbestände performanceschädlich, schwächen die Ertragskraft des Fondsvermögens und führen zu einem Vertrauensverlust. So entsteht eine negative Spirale, die zu einem noch höheren Liquiditätsbedarf führt und die Performancesituation des Fonds weiter belastet.

- Es sollte nicht außer Acht gelassen werden, dass Immobilienanlagen grundsätzlich für den Anleger in wirtschaftlich angespannten Zeiten zu einer stabilen Ertragslage führen. Der Sachwertcharakter hat auf mittlere bis lange Sicht eine stabilisierende Wirkung. Die Stimmigkeit dieser Aussage haben wir in den vergangenen Geschäftsjahren des AXA Immoselect, wie auch des AXA Immosolutions unter Beweis gestellt.

Was bedeutet diese Entwicklung nun konkret für AXA Immoselect?

- AXA Immoselect kann zunächst bis zum 16. November 2011 die Anteilscheinrücknahme suspendieren. Das heißt, es stehen bis dahin noch knapp 13 Monate zur Verfügung, um den Fonds für eine Wiedereröffnung auszurichten.

- Sehr klar war uns, dass es im Zuge der auslaufenden zweijährigen Suspendierungsmöglichkeit einiger Wettbewerber im Herbst 2010 zu erneuter Unruhe im Markt kommen würde. Die Erfahrungen, die jetzt gemacht werden, werden wir bei der erfolgreichen Neuaufstellung des AXA Immoselect beachten. Insofern ist es für uns positiv, jetzt noch Zeit für die weitere Feinabstimmung eines Wiedereröffnungskonzeptes zu haben. Dies gilt auch im Hinblick auf das noch nicht beendete Gesetzgebungsverfahren zum Anlegerschutz- und Funktionsverbesserungsgesetz.

- Entsprechend haben wir im Sinne und zum Schutze unserer Investoren Abstand von Immobilienverkäufen zu nicht angemessenen Bedingungen genommen.

- Wir nutzen die Zeit, weiter an Modellen zu arbeiten, um den unterschiedlichen Interessenlagen der Investoren gerecht werden zu können, ohne aber die Attraktivität des Fonds für bestandswillige und neue Investoren zu stark zu beeinträchtigen. Der Fonds soll weiterhin für den bestandswilligen Anleger insbesondere auf mittlere und lange Sicht möglichst attraktiv bleiben, um auch den rückgabewilligen Anlegern eine adäquate Ausstiegs-Möglichkeit bieten zu können. Kurzfristige Marktbewegungen in Verbindung mit rückgabewilligen Kunden sollen möglichst nicht dazu führen, dass der Langfristcharakter der Anlage ausgehebelt wird. Wir zielen darauf ab, die negative Spirale zu durchbrechen.

- AXA Investment Managers steht fest zu dem Vorhaben, den offenen Immobilienfonds AXA Immoselect in einem gesicherten Konzept wieder erfolgreicher am Markt zu platzieren. Die wichtigsten Faktoren dazu werden sein: professionelles Immobilienmanagement, zukunftsorientierte Strategie, transparente Kommunikation, weitere Stabilisierung der Immobilienmärkte und als nicht zu unterschätzendes Element Ruhe und Besonnenheit bei den Anlegern sowie das richtige Timing für die Maßnahmen.

- Ihre Anleger können sich auch in schwierigen Situationen auf das AXA Real Estate Netzwerk mit mehr als 500 hochprofessionellen Mitarbeitern in Europa verlassen. AXA Real Estate ist in nahezu jedem Immoselect-Investitionsland vor Ort mit eigenem Personal vertreten. Dies bringt große Vorteile bei der Verfolgung der Fondsinteressen und der Steuerung von Dienstleistern. Die Nutzung der europaweiten Organisation für unsere Produkte ist Geschäftsprinzip und letztlich eine besondere Form von Unterstützung.

Gerade aufgrund der jüngsten Branchenentwicklungen sind wir davon überzeugt richtig zu handeln. Wir verstehen uns auch in der schwierigen Marktsituation als „Treuhänder“ der uns anvertrauten Gelder und werden weiter daran arbeiten, das zwischenzeitlich zurückgegangene Anlegervertrauen in unser Produkt zu verbessern. Ihr Feed-Back der letzten Monate zeigt uns, dass wir hier bereits wieder auf dem richtigen Weg sind.

Die Verlässlichkeit eines offenen Immobilienfonds setzt aber neben dem Regelwerk des Produktes zur Fristentransformation auch das unbeirrte Management eines langfristig ausgelegten Immobilienportfolios sowie ein vorhersehbares stabiles Verhalten der Anleger voraus. Daher sind wir als Ihre Fondsgesellschaft gemeinsam mit Ihnen als Investorenvertreter oder Investor dazu aufgerufen, uns weiter besonnen und nachhaltig, das heißt mittelfristig planbar zu verhalten. So wird es uns gemeinsam gelingen, das über die Jahre professionell aufgebaute und gemanagte Produkt AXA Immoselect mit seinem erstklassigen Immobilienbestandsportfolio und die einmalige Anlageklasse Offener Immobilienfonds zu sichern, um die wir seit langem weltweit beneidet werden.

Anteilspreisänderung 25.10.2010

Zu Ihrer weiteren Information erhalten Sie Ende der Woche den Monatsreport zu AXA Immoselect, in dem wir unter anderem über die Bewertungen des Monats Oktober berichten. Soviel vorab: Es wurden im Laufe des Monats Oktober sechs Immobilien mit rund 420 Mio. Euro Verkehrswert bewertet. Alle Bewertungen des Monats Oktober wurden bereits in das Fondsvermögen eingebucht. Die heutige Anteilspreisreduzierung in Höhe von 8 Cent resultiert aus der turnusmäßigen Nachbewertung eines Hotels in Mailand, bei dem der jetzt festgestellte Verkehrswert in Höhe von 87,88 Mio. Euro um 5,66 Mio. Euro niedriger liegt als der Verkehrswert des vorigen Jahres und der turnusmäßigen Nachbewertung einer Büroimmobilie in Rom, deren Verkehrswert sich um 410.000 Euro erhöht hat.

Claritos bietet Ihnen mehr:

INVESTMENTFONDS OHNE AGIO

Sie möchten Fonds ohne Agio (Ausgabeaufschlag) erwerben? Wir zeigen Ihnen, wie das geht!

- Rufen Sie uns an 040 386 553 86

- oder senden Sie uns eine E-Mail: fonds-ohne-agio@claritos.de

Mit dem ZinsFix plus erhalten Sie einen festen Top-Zinssatz von 3 % p.a. garantiert bis zum 30. Juni 2011 – und trotzdem sind Sie jederzeit flüssig. Parken Sie bis zu 10.000 € zu diesem sensationellen Tagesgeldzins. Anleger können über diese Anlage jederzeit ganz oder teilweise verfügen: ZinsFix plus mit täglicher Verfügbarkeit macht´s möglich.

Ihr Schlüssel zu diesem einzigartigen ZinsFix plus-Angebot: übertragen Sie einfach Ihr Depot zu unserem Partner, der Augsburger Aktienbank oder investieren Sie erstmalig bei der Augsburger Aktienbank 5.000 € in Wertpapiere. Auch Bestandskunden der Augsburger Aktienbank können unter bestimmten Voraussetzungen von diesem Angebot profitieren – fragen Sie uns.

Ihr Schlüssel zu diesem einzigartigen ZinsFix plus-Angebot: übertragen Sie einfach Ihr Depot zu unserem Partner, der Augsburger Aktienbank oder investieren Sie erstmalig bei der Augsburger Aktienbank 5.000 € in Wertpapiere. Auch Bestandskunden der Augsburger Aktienbank können unter bestimmten Voraussetzungen von diesem Angebot profitieren – fragen Sie uns.

– Sie profitieren von 3,0% Zins p.a. auf maximal 10.000 € Anlagebetrag.

– der Zinssatz ist bis zum 30. Juni 2011 von der Augsburger Aktienbank garantiert.

– Ihr Anlagebetrag ist börsentäglich verfügbar.

Die Augsburger Aktienbank ist eine der führenden Wertpapierbanken in Bayern – Ihr bestehendes Depot ist dort also in besten Händen. Im Bereich Vollbanken gehört die Augsburger Aktienbank zu unseren favorisierten Geschäftspartnern:

– schnelle und zuverlässige Abwicklung von Wertpapiergeschäften

– kundenfreundliche Gebührenstruktur für Bestandsdepots und “Sparplanbeginner”

– alle Serviceleistungen einer Bank aus einer Hand

Möchten Sie von diesem Angebot profitieren? – “Ja, ich will 3% Zins p.a.”

Das Konstant-Darlehen „Zins-Garant“ der ALTE LEIPZIGER bietet Ihnen einen festen Zinssatz und feste Raten über die gesamte Finanzierungslaufzeit und somit absolute Planungssicherheit bis zur kompletten Rückführung des Darlehens nach 21 bzw. 28 Jahren, ganz wie Sie wünschen. Damit entfällt jedes Zinsänderungs- und Prolongationsrisiko, das eine Immobilienfinanzierung normalerweise mit sich bringt.

Die bereits im Sommer vor einem Jahr losgezogenen Testkunden von Finanztest Deutschland waren auch in diesem Jahr wieder in zahlreichen etablierten Banken unterwegs. Damals wie heute mit mangelhaften Ergebnissen. In diesem Jahr gab es keine Beratung, die mit “gut” bewertet wurde, sechs Banken erhielten ein “mangelhaft”. Darunter Postbank, Hypovereinsbank und Targobank.

Die beiden größten Probleme: Missachtung aktueller Gesetze und fehlendes Interesse an der finanziellen Situation des Kunden. “Im Rahmen der Kundenstatusermittlung fragen sie zu selten nach den persönlichen Verhältnissen, nach den finanziellen Verhältnissen. Dahinter verbirgt sich beispielsweise das Einkommen und sie vergessen auch die Frage bezüglich der Erfahrung und Kenntnisse im Wertpapiergeschäft”, erklärt Finanztest-Projektleiter Bernd Brückmann, laut einem Bericht des Brancheninsiders kapital-markt intern.

Seit Anfang des Jahres sind Banken verpflichtet, jedes Gespräch, in dem eine Anlageempfehlung erfolgt, zu protokollieren und dieses Protokoll dem Kunden auszuhändigen. Finanztest meldet auf seiner Webseite:”in 126 von 146 Beratungsgesprächen war die Rede von Wertpapieren und ein Beratungsprotokoll wäre Pflicht gewesen. Aber nur 61-mal gab es eines. 65-mal haben die Berater ihre Pflicht nicht erfüllt.”

Der eigentliche Test war aber nicht das Einhalten von Regularien, sondern das Lösen eines Anlageauftrags. Hier haben siech die Banken gegenüber dem Vorjahr sogar leicht verbessert. Doch geriet das aufgrund der anderen Fehler in den Hintergrund. Aufgabe war es, für einen Testkunden, der 35.000 € für zehn Jahre anlegen möchte, eine geeignete Empfehlung zu unterbreiten.

Wir fragen uns nur, wie Bernd Brückmann zu folgendem Schluss kommt:”Grundsätzlich für Beratungsgespräche möchten wir mit auf den Weg geben, dass man nicht nur bei einer Bank vorbeischaut und sich dort beraten läßt, sondern den Gedanken der Diversifikation auslebt und zu mehreren Banken geht und sich dort beraten läßt.” (aus: Kapital-markt intern). Wie kann es sein, dass Finanztest empfiehlt, zu mehreren Banken zu gehen, wenn keine der getesteten Beratungen mit “gut” bewertet wurde? Führen fünf “mangelhaft” zu einem “gut”, weil in fünf Beratungsgesprächen so viel richtiges gesagt wird, dass es dann auch für eine positive Bewertung ausreicht? Wir empfehlen Ihnen die Beratung bei einem freien Vermittler. Er ist in der Auswahl der Produkte nicht so abhängig wie der Banker und kann daher ganz anders auf die Kundeninteressen eingehen. Eine Protokollierung des Gesprächsinhalts und eine Befragung nach der persönlichen und finanziellen Ausgangssituation wäre dann selbstverständlich gewesen.

Sicher, auch unter den freien Vermittlern gibt es (noch) schwarze Schafe. Doch vermögende Privatkunden sind bei den Unabhängigen am zufriedensten. Das ergab eine Studie der privaten Hochschule WHU – Otto Beisheim School of Management. Börse online berichtet, dass die klassischen Privatbanken an zweiter Stelle rangieren, gefolgt von regionalen Anbietern wie Sparkassen, Landesbanken und Genossenschaftsbanken. Erst ganz hinten kommen die Großbanken. Weiteres Ergebnis dieser Untersuchung: die Zufriedenheit eines Kunden, hängt in der Hauptsache von der Wertentwicklung seines Depots ab. Der Anteil der Kunden, die damit unzufrieden sind, ist bei den Großbanken besonders hoch. Auch das Preis-Leistungsverhältnis bemängeln mehr als 30 Prozent der Großbankkunden. Kritisch sehen die Vermögenden vor allem das Produktangebot bei Großbanken und lokalen Anbietern. Einzig unverständliches Ergebnis aus unserer Sicht bleibt, wieso MLP von den Kunden auf Platz 1 gewählt wurde. Vielleicht lag es an der verhältnismäßig geringen Tiefe der Befragung. Die gesamte Untersuchung basiert auf 271 Fragebögen von vermögenden Kunden, die insgesamt 61 Firmen benoteten.

Wenn Sie sich gerne überzeugen lassen möchten,

- dass ein einziges zielführendes Beratungsgespräch für eine geeignete Anlageempfehlung ausreicht

- dass Ihre Zeit bei einem unabhängigen Berater gut investiert ist

- dass Ihre Anlagewünsche und Ziele mit den Portfolio umgesetzt werden

- und dass für gute Beratungs- und Anlagequalität kein überteuerter Preis gezahlt werden muss,

dann freuen wir uns auf Ihren Anruf: 040 – 386 55 387 oder Ihre Terminanfrage an willkommen@claritos.de.

Viele Anleger suchen derzeit nach Alternativen im Bereich inflationsgeschützer Anlagemöglichkeiten. Diese sogenannten Sachwerte findet man nehmen Aktien vor allem im Bereich Immobilien, Rohstoffe und unternehmerischen Beteiligungen. Nachteil: diese Investments werden häufig als geschlossene Fonds angeboten; damit muss der Anleger zu eine bestimmten Zeitpunkt investieren und erhält den Rückfluss zu dem Zeitpunkt, wenn die Gesellschaft dies für angemessen hält. Wir möchten Ihnen heute den DWS Sachwerte vorstellen, der Ihnen eine freie Verfügbarkeit Ihrer Investition erlaubt und dennoch in Sachwerten investiert ist.

Der Fonds bietet als Mischfonds grundsätzlich die Möglichkeit in Aktien, Anleihen, Rohstoffe, Immobilien und im Geldmarkt investiert zu sein. Dabei kann der Fonds auf verschiedene Instrumente, wie Direktinvestments in Aktien oder Anleihen, oder auch auf Investments in Fonds, Indizes und Derivate zurückgreifen.

Neben den Sachwerten Aktien, Immobilien, Gold und sonstige Rohstoffe ist auch das Rentenportfolio gegen Inflation geschützt.

Die aktuelle Portfolio Allokation (Stand 30. Juni 2010) ergab nebenstehendes Bild.

Chancen des DWS Sachwerte

- Beteiligung an einem diversifizierten Portfolio von Sachwerten mit attraktiven Ertragschancen bei inflationsbedingter Geldentwertung

- Kursgewinne auf den Aktien-, Geld-, Renten-, Rohstoff- und Edelmetallmärkten

Risiken des Fonds

- Kursverluste auf den Aktien-, Geld-, Renten-, Rohstoff und Edelmetallmärkten

- Wechselkursschwankungen

- Emittentenausfallrisiko

- Das Sondervermögen weist aufgrund seiner Zusammensetzung / der vom Fondsmanagement verwendeten Techniken eine erhöhte Volatilität auf, d.h., die Anteils- preise können auch innerhalb kurzer Zeiträume stärkeren Schwankungen nach unten oder nach oben unterworfen sein

- Der Anteilswert kann unter den Kaufpreis fallen, zu dem der Kunde den Anteil erworben hat

Der Fonds wird verantwortet von DWS Urgestein Klaus Kaldemorgen und Hans-Jörg Pack, der ebenfalls schon langjährige Fondsmanagementerfahrung bei der DWS besitzt. Er verfügt über ein aktives Risikomanagement, eine klare strategische Zielsetzung und einen eindeutigen Portfolioaufbau.

Der Fonds wurde im Oktober 2009 aufgelegt und hat seit Auflegung in gut acht Monaten 4,6% Rendite* erwirtschaftet.

Zahlen und Fakten:

- ISIN / WKN: DE000DWS0W32 / DWS0W3

- Fondsauflegung: 19.10.2009 mit einem Erstanteilswert von 100,00 €

- Ausgabeaufschlag: bis zu 5,00%, Claritos bietet diesen Fonds seinen Kunden auch ohne Ausgabeaufschlag an.

- Kostenpauschale p.a.: bis zu 1,25% und Service-Fee p.a.: 0,20%

- Ertragsverwendung: Ausschüttung

- Geschäftsjahr: 1. Oktober bis 30. September

- Fondswährung: Euro

- Fondsvolumen: 176,4 Millionen €

Erwerben Sie den DWS Sachwerte ohne Ausgabeaufschlag: senden Sie einfach eine Termin-, Beratungs- oder Angebotsanfrage an: willkommen@claritos.de

Die in diesem Dokument enthaltenen Angaben stellen keine Anlageberatung dar, sondern geben lediglich eine zusammenfassende Kurzdarstellung wesentlicher Überlegungen wieder. Alle Meinungsaussagen geben die aktuelle Einschätzung der Claritos Sozietät für Finanzplanung wieder, die ohne vorherige Ankündigung geändert werden kann. Soweit die in diesem Dokument enthaltenen Daten von Dritten stammen, übernimmt Claritos für die Richtigkeit, Vollständigkeit und Angemessenheit dieser Daten keine Gewähr, auch wenn wir nur solche Daten verwendet, die wir als zuverlässig erachten.

* Die Berechnung der Wertentwicklung erfolgte nach BVI-Methode, d.h. ohne Berücksichtigung des Ausgabeaufschlages. Individuelle Kosten wie beispielsweise Gebühren, Provisionen und andere Entgelte sind in der Darstellung nicht berücksichtigt und würden sich bei Berücksichtigung negativ auf die Wertentwicklung auswirken.

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Das Kindervorsorgekonzept „Tip-Top Tabaluga“ der uniVersa Versicherung wurde modifiziert. Doch was macht Kindervorsorge so interessant? Versicherungen führen bei Personenversicherungen, wie Kranken-, Unfall-, Pflege- oder Lebensversicherungen eine Gesundheitsprüfung durch. Je älter die zu versichernde Person wird, desto größer ist auch die Wahrscheinlichkeit, dass sie wegen einer Vorerkrankung nicht mehr versichert werden kann. Mit Kindervorsorgekonzepten kann man dieses Risiko einfach ausschalten, da die jungen Kinder in der Regel gesund sind.

Was bietet Tip Top Tabaluga Neues?

- Neuaufnahme der Option für eine Berufsunfähigkeitsversicherung ohne erneute Gesundheitsprüfung bereits ab Geburt

- Zahnschutz mit Leistungen für professionelle Zahnreinigung, Prophylaxe und Kieferorthopädie

Bisher umfasster der Schutz schon Vorsorgeuntersuchungen, Heilpraktiker, Naturheilverfahren sowie eine freie Krankenhauswahl mit Behandlung durch den Chefarzt. Jetzt wurden diese Leistungen noch einmal deutlich erweitert. Außerdem sind Sehhilfen und eine Auslandsreisekrankenversicherung mit versicherbar.

Über die Nachversicherungsgarantien wird sichergestellt, dass das Vorsorgekonzept auch beim heranwachsenden Kind immer aktuell bleibt. Im Tabaluga Produkt gibt es eine Option für eine spätere Berufsunfähigkeitsversicherung mit Sofortschutz bei schweren Krankheiten, Schwerbehinderung und Pflegebedürftigkeit. Dieser Einschluss ist ab Geburt möglich. Mit Beginn der Ausbildung oder Ende des Studiums kann die Berufsunfähigkeitsversicherung dann ohne erneute Gesundheitsprüfung aktiviert werden.

Unsere Meinung: tip top.

Allerdings: die Kindervorsorgekonzepte am Markt sind zahlreich. Es gibt Gesundheitsvorsorge in Form von Renten und Gesundheitsleistungen, verschiedene Optionen auf Zusatzversicherungen, Produkte mit Absicherung der Versorger, und, und, und…

Wir beraten Sie gerne und prüfen, welches Produkt Ihren Bedarf am besten absichert: kindervorsorge@claritos.de.

Bei uns profitieren Sie von der Möglichkeit, zwischen zwei Arten der Vergütung unserer Beratung zu wählen. Dies bringt neben dem in Cent und Euro nachzurechnenden Vorteil vor allem eines: Objektivität und ein faires Miteinander.

- Sie wählen entweder ein Netto-Produkt, das ohne Provisionen kalkuliert ist. Dann vergüten Sie uns durch ein Beratungshonorar.

- Oder Sie entscheiden sich für eine herkömmliche mit Provision kalkulierte Geldanlage, bei der wir durch den Anbieter vergütet werden. In diesem Fall

bezahlen Sie selbstverständlich kein Honorar.

Wie sich Ihre Wahlmöglichkeit bei der Kapitalbildung auswirkt, haben wir für Sie an Hand zweier Beispiele gerechnet, die Sie wie andere interessante Beobachtungen in unser neuen Broschüre finden.

Warum eine Broschüre? Trotz Internetzeitalter finden wir es angemessen, bestimmte Inhalte und Vorteile schwarz auf weiß nachlesen zu können. Wenn Sie unsere Broschüre daher interessiert, senden wir Ihnen gerne ihr persönliches Exemplar zu.

Wenn Sie anderen vom Claritos Vorteil berichten möchten, erhalten Sie auch gerne mehrere Broschüren. Senden Sie einfach eine E-Mail an willkommen@claritos.de.

![]() „Eine kurzweilige Lektüre, die sich dauerhaft bezahlt macht.“

„Eine kurzweilige Lektüre, die sich dauerhaft bezahlt macht.“

Während viele Versicherungskunden regelmäßig über Präminenerhöhungen stöhnen, freuen sich die Kunden der Claritos über Leistungsverbesserungen.

Besonders hervorheben möchten wir die Erhöhung der Deckungssummen in der Privathaftpflicht und in den Nebensparten (Haus-und Grundstücks-, Tierhalter- und Gewässerschadenhaftpflicht):

- Tarif Exklusiv von 10 Mio. € auf 15 Mio. €

- Tarif Plus von 5 Mio. € auf 10 Mio. €

- Tarif Basis von 3 Mio. € auf 5 Mio. €

Da viele weitere Leistungen von der Versicherungssumme der Hauptversicherung abhängig sind, ergeben sich durch die Summenerhöhung auch höhere Entschädigungsgrenzen, zum Beispiel für Schäden durch nicht deliktfähige Kinder, Gefälligkeitsschäden, Verlust fremder privater Schlüssel, oder Versicherung im Betriebspraktikum.

Hervorheben möchten wir auch die Optimierung der Forderungsausfalldeckung, die immer dann zum Tragen kommt, wenn dem Versicherten selbst ein Schaden zugefügt wird, und der Schädiger seinerseits keine Haftpflicht und auch keine ausreichende Mittel besitzt, um den Schaden auszugleichen. Hier wurde die Selbstbeteiligung komplett gestrichen.

Für uns ist es sehr erfreulich, dass die Privathaftpflicht des HDI-Gerling – unserem Produktgeber – im Heft 4/2010 von der Stiftung Finanztest mit der Note 1,3 ausgezeichnet wurde. Da die Privathaftpflicht Profi Line Privat auf dieses Produkt noch einige zusätzliche Leistungen drauf sattelt, müsste die Note für die (nicht getestete) ProfiLine Privat PHV noch besser ausfallen. Gegenüber dem HDI-Gerling Standard bietet die Profi Line Privathaftpflicht z.B. noch folgende Leistungen:

- die Mitversicherung nebenberuflicher Tätigkeiten ohne Einschränkung des Tätigkeitsbereichs

- Beschädigung, Vernichtung oder Verlust bei Miete / Leihe an fremden beweglichen Sachen bis 5.000 € in der Exklusiv-Linie (2.500 € in Plus)

- Auslandsschäden für unbegrenzte Zeit in den Mitgliedsländern der EU

- Gefällligkeitsschäden bis 3%o der Deckungssumme in Exklusiv (2%o in Plus)

- Versehensklausel für alle Tarife

Zur Klarstellung: auch die Profi Line Privat kommt nicht ohne Beitragssteigerungen aus. Doch wir setzen uns für Sie ein und verhandeln in diesem Zusammenhang mit dem Versicherer auch weitere Leistungsverbesserungen.

Die Augsburger Aktienbank bietet für kurze Zeit ein befristetes Aktions-Festgeld an. Attraktiver Zinssatz in Höhe von 2,75% p.a. für bis zu 50.000 € Anlagebetrag.

Die Konditionen im Einzelnen:

- Zinssatz 2,75 % p.a.

- Laufzeit: 3, 4 oder 5 Jahre

- Maximaler Anlagebetrag pro Person: 50.000 €

- Vorzeitige Auflösung nicht möglich

- Zeichnungsfrist bis 15. Juni 2010 (Antrag des Originalantrags bei der Bank)

Wenn Sie dieses Angebot interessiert, senden wir Ihnen gerne einen Antrag zu oder Sie vereinbaren einen Termin in unserem Hamburger Büro: willkommen@claritos.de