Warum eigentlich Sachwerte? Trotz der unzähligen Nachrichten zur Staatsverschuldung, der Finanzkrise und den daraus hervorgegangenen Konjunkturprogrammen, in deren Folge die Staaten Gelder ausgeben, die sie nicht haben, sind viele Anleger skeptisch, ob die Inflation tatsächlich so stark zunehmen wird, wie viele behaupten. Wir sagen: diese Skepsis ist berechtigt, dennoch möchten wir auch einige Argument vorstellen, die für Sachwerte sprechen.

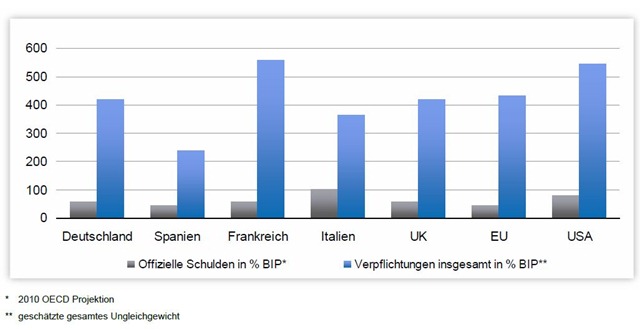

Die tatsächlichen Staatsverpflichtungen übersteigen die offiziellen Staatsschulden deutlich. Wir sehen also bei der Staatsverschuldung nur die Spitze des Eisbergs.

Die tatsächlichen Staatsverpflichtungen übersteigen die offiziellen Staatsschulden deutlich. Wir sehen also bei der Staatsverschuldung nur die Spitze des Eisbergs.

Bei den Verpflichtungen (blauer Balken) handelt es sich um Zahlungsverpflichtungen, die nicht in die offiziellen Berechnungen eingehen. Das können zum einen Pensionsverpflichtungen sein, die erst in der Zukunft wirksam werden.

Ein anderes Beispiel: viele Kommunen haben ihre kommunalen Einrichtungen verkauft (Schienennetz, Straßenbahn, Wasserversorgung), die sie nun von den Käufern zurückmieten müssen. Dies sind ebenfalls keine klassischen Schulden. Daher werden diese im schwarzen Balken nicht berücksichtigt.

Dennoch lässt sich aus dieser Darstellung nicht ableiten, dass wir es zukünftig mit einer stark steigenden Infaltion zu tun haben werden.

Die Inflation befindet sich seit Jahren auf dem Rückzug. Anfang und Ende der Siebziger hatten wir Inflationsraten zwischen 7 und 8% p.a. Ende der Neunziger erreichte die Inflation auch noch einmal Höhen von über 6% p.a. Diese Zeiten scheinen lange her zu sein, und eine Wiederholung ist nach Meinung vieler in naher Zukunft fast nicht möglich.

Die Inflation befindet sich seit Jahren auf dem Rückzug. Anfang und Ende der Siebziger hatten wir Inflationsraten zwischen 7 und 8% p.a. Ende der Neunziger erreichte die Inflation auch noch einmal Höhen von über 6% p.a. Diese Zeiten scheinen lange her zu sein, und eine Wiederholung ist nach Meinung vieler in naher Zukunft fast nicht möglich.

Folgende Faktoren begünstigen neben anderen eine hohe Inflation: strukturelle Nachfrage, Liquiditätsschwemme durch Zentralbanken, Zinssenkungen, hohe Rohstoffpreise und Fiskalpakete, von denen bis auf die strukturelle Nachfrage alles als gegeben angesehen werden kann.

Dagegen wirken zum Beispiel stabile Immobilienpreise, Überkapazitäten, zögerliche Kreditvergabe und fehlende Entspannung auf dem Arbeitsmarkt.

Quelle: Thomson Reuters Datastream, Stand Juni 2010

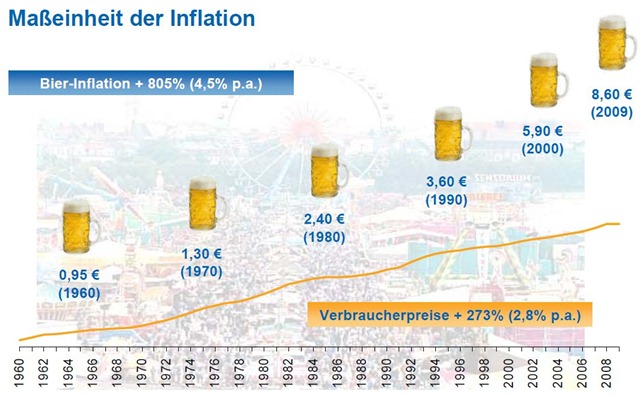

Wenn wir uns die Preisentwicklung einzelner Güter ansehen, kommen wir allerdings zu abweichenden Ergebnissen:

Wenn wir uns die Preisentwicklung einzelner Güter ansehen, kommen wir allerdings zu abweichenden Ergebnissen:

- Die Benzinpreise sind seit 1950 um 8,3% p.a. gestiegen

- Strompreise in Deutschland sind seit 1970 um 9,1% p.a. gestiegen (Quelle: Energieagentur Nordrhein-Westfalen)

- ein sehr handfestes Beispiel sind die Bierpreise auf dem Münchner Oktoberfest. Zur besseren Vergleichbarkeit sind hier alle Preise in Euro umgerechnet. (Quelle: Thomson Reuters Datastream – www.oktoberfest.de, Stand August 2009)

Warum weichen diese Werte so stark vom Verbraucherpreisindex, mit dem die Inflation in Deutschland gemessen wird, ab? Hintergrund ist die Anpassung des Indexes an sog. Produktivitätsgewinne. Sehr deutlich wird das im Bereich technischer Entwicklungen: obwohl der Preis für ein Auto steigt, kann es sein, dass sich diese Preissteigerung im Index neutral auswirkt, weil der Verbraucher gleichzeitig “mehr für sein Geld” erhält. Die gesteigerte Qualität wird also gegen die Preissteigerung gerechnet.

Egal, wie sich nun die Preisentwicklung in Zukunft fortsetzen wird, können wir den Einfluss auf Aktien, Anleihen (unterteilt in normale und inflationsindexierte Anleihen), Immobilien und Rohstoffe wie folgt festhalten.