Wir nehmen häufig Produktwerbung wahr, die sich zunächst sehr interessant anhört, bei genauerer Betrachtung zeigt sich jedoch häufig: dieses Produkt ist überflüssig. Fangen wir an mit dem Flexiblen VorsorgeKonto von COSMOS direkt, das vom Hersteller wie folgt beworben wird:

„Mit dem Flexiblen VorsorgeKonto profitieren Sie für Ihre Geldanlage von garantiert steigenden Zinsen in den ersten 5 Jahren bei monatlicher Verfügbarkeit und maximaler Sicherheit.

- Steigende Zinsen von 1,5% bis 3,5% p.a. garantiert

- Attraktive Zinsen auch ab dem 6. Jahr

- Guthaben zu jedem Monatsersten frei verfügbar

- Einmalzahlung zu Vertragsbeginn ab 5.000 €

- Zuzahlungen ab 1.000 € jederzeit möglich

- Keine zusätzlichen Kosten“

Gucken wir uns die Zinsstaffel doch mal genau an: im ersten Jahr: 1,50%, im zweiten Jahr: 2,00%, im dritten Jahr: 2,30%, im vierten Jahr: 2,60% und im fünften Jahr: 3,50% p.a.. Ab dem sechsten Jahr gibt es einen Mischzins aus 2,25% p.a. garantiertem Zins plus Überschusszins, der jedes Jahr neu festgelegt wird, und derzeit mit 1,75% p.a. angegeben wird.

Unsere Zinsberechnung aus den in der Werbung zur Verfügung gestellten Zahlen ergeben eine durchschnittliche Verzinsung von 2,75% p.a. für die ersten fünf Jahre. Das ist aus heutiger Sicht akzeptabel. Allerdings erreicht man dieses Ergebnis nur, wenn das Geld auch tatsächlich fünf Jahre inverstiert bleibt. Steigt man nach vier Jahren aus, erreicht man noch 2,335 p.a., nach drei Jahren nur noch 2,11% p.a.. Alle Zinsangaben erfolgen hier vor Steuern. Die Frage, die sich der geneigte Anleger nun stellen sollte, lautet: warum über fünf Jahre binden, wenn ich den selben Zins auch schon mit kürzerer Laufzeit erzielen kann. Vielleicht gibt uns der nächste beworbene Punkt Aufschluss darüber.

COSMOS bewirbt dieses Produkt als flexibles Vorsorgekonto. Es handelt sich rechtlich gesehen um eine Rentenversicherung. Drei Vorteile sollen dafür sprechen, dieses Produkt zur Altersvorsorge zu nutzen: Planungssicherheit durch garantierte Zinsen bis zur Rente, das Wahlrecht auf Einmalauszahlung oder Verrentung im Alter und eine gerantierte Mindestrente. Dieses drei Aspekte gelten für jede kapitalgebundene in Deutschland zum Vertrieb zugelassene Rentenersicherung. Es sind also keine besonderen Merkmale des Vorsorgeplans. Das neue an diesem Produkt ist, dass die Kosten nicht von der Gesamtverzinsung abzuziehen sind, sondern dass der Anleger einen echten Zinssatz für seine Einlagen genannt bekommt, in dem alle Kosten schon berücksichtigt sind. Hier müssen wir den Hersteller ausnahmsweise auch mal loben: das sorgt für Transparenz. Doch möchten wir das erste Argument noch einmal aufgreifen:

Planungssicherheit durch garantierte Zinsen bis zur Rente – eine gefährliche Planungssicherheit. Die durchschnittliche Inflation der vergangenen 20 Jahre lag bei 2,08% p.a. Rechnet man nun diesen Kaufkraftverlust gegen die Rendite des Vorsorgeplans, erhält man vor Steuern noch ein Ergebnis von ca. 1,9%. Die Rente muss jedoch versteuert werden. Wählt der Kunde die Verrentung des Kapitals, fährt er damit aus heutiger Sicht am günstigsten. Die monatliche Bruttorente mindert sich dann je nach steuerlicher Situation* noch einmal um ca. 6% Steuern, das heißt im Klartext: von 100 € Auszahlung erhält der Anleger 94 € auf seinem Konto. Die Planungssicherheit dieser Altersvorsorge geht damit ganz klar zu lasten der Rendite.Das Risiko einer langfristig zunehmenden Inflation wird durch dieses Produkt gar nicht berücksichtigt. Es bleibt da nur die Hoffnung, dass dann irgendwann auch die nicht garantierten Überschoüsse steigen werden.

Planungssicherheit durch garantierte Zinsen bis zur Rente – eine gefährliche Planungssicherheit. Die durchschnittliche Inflation der vergangenen 20 Jahre lag bei 2,08% p.a. Rechnet man nun diesen Kaufkraftverlust gegen die Rendite des Vorsorgeplans, erhält man vor Steuern noch ein Ergebnis von ca. 1,9%. Die Rente muss jedoch versteuert werden. Wählt der Kunde die Verrentung des Kapitals, fährt er damit aus heutiger Sicht am günstigsten. Die monatliche Bruttorente mindert sich dann je nach steuerlicher Situation* noch einmal um ca. 6% Steuern, das heißt im Klartext: von 100 € Auszahlung erhält der Anleger 94 € auf seinem Konto. Die Planungssicherheit dieser Altersvorsorge geht damit ganz klar zu lasten der Rendite.Das Risiko einer langfristig zunehmenden Inflation wird durch dieses Produkt gar nicht berücksichtigt. Es bleibt da nur die Hoffnung, dass dann irgendwann auch die nicht garantierten Überschoüsse steigen werden.

Gerade aber bei langfristigen Anlagen wie der Altersvorsorge ist eine Rendite deutlich oberhalb der Inflationsrate wichtig. Kann man das heute mit konservativen rentenversicherungen überhaupt noch schaffen? Wir sind der Meinung, dass langfristige Kapitalanlage anders ausgerichtet sein müsste:

- Substanzwerte, um das Inflationsrisiko zu mindern

- Aktien, um an zusätzlichen Renditen zu generieren

- Einfluss des Kunden auf die Art der Geldanlage

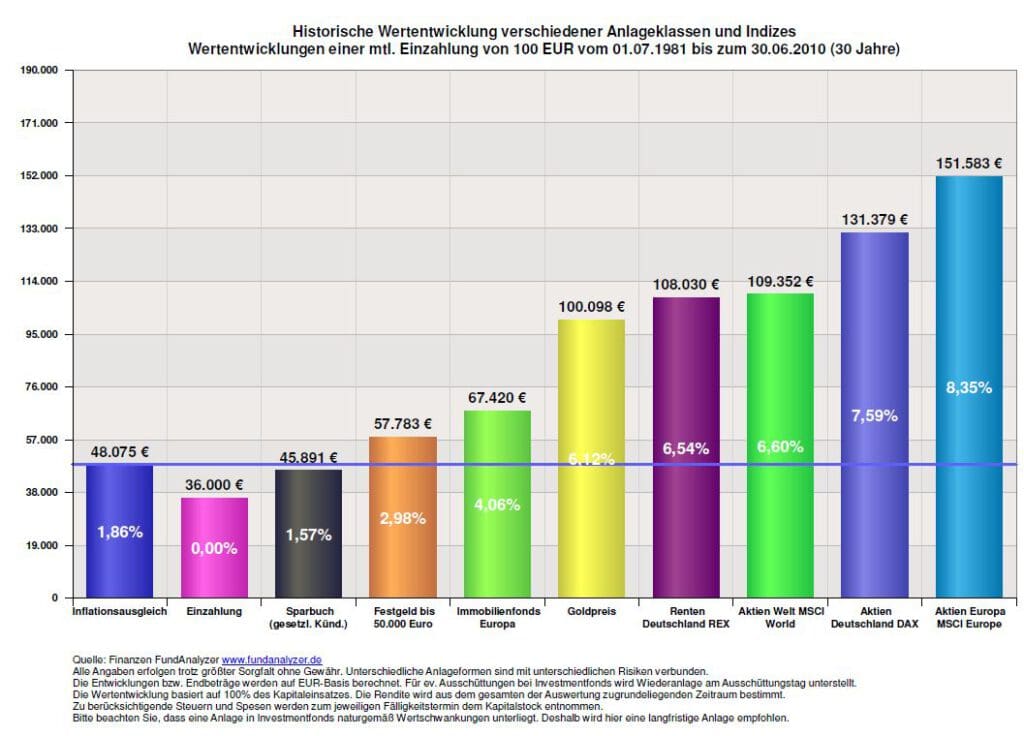

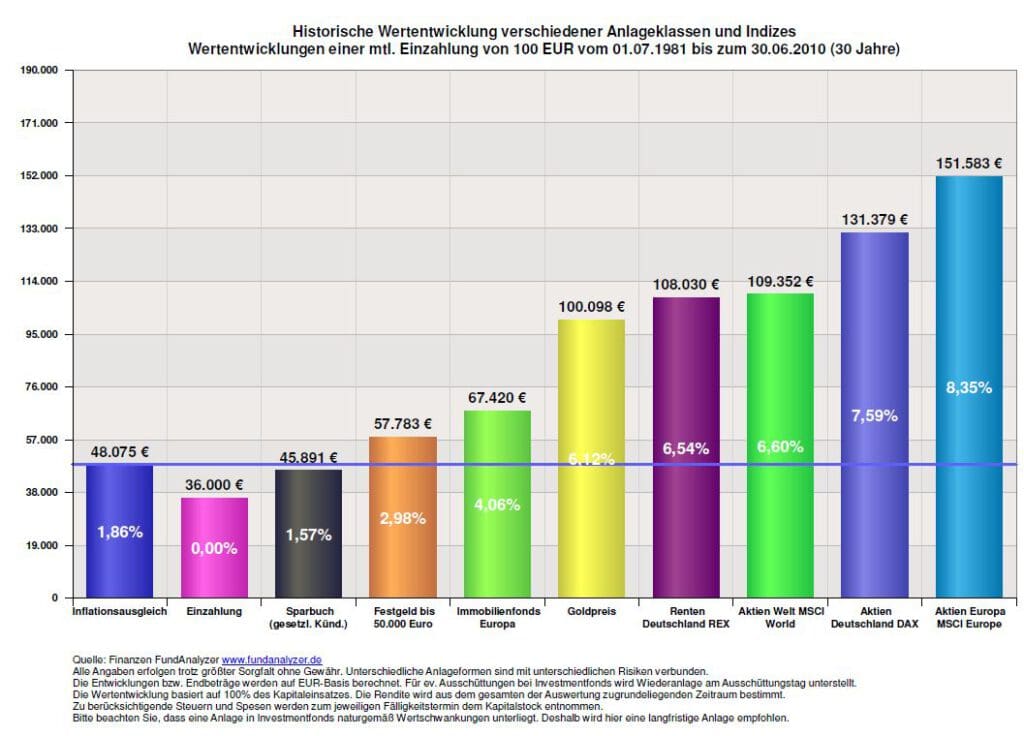

Das zeigt auch unsere Renditebetrachtung über 30 Jahre rückwirkend zum 30. Juni 2010:

Gerechnet wurde ein Sparplan in Höhe von 100 € monatlich. Die Wahl eines Festgeldkontos hätte nur knapp mehr als den Inflationsausgleich gebracht. Wie wichtig die Beimischung anderer Anlageklassen im langfristigen Geldanlagebereich ist, zeigt die rechte Seite der Grafik. Weltweite Aktienanlage oder in Aktien Deutschland bzw. Europa hätten Renditen zwischen 6,5 und 8% p.a. erbracht.

Gerechnet wurde ein Sparplan in Höhe von 100 € monatlich. Die Wahl eines Festgeldkontos hätte nur knapp mehr als den Inflationsausgleich gebracht. Wie wichtig die Beimischung anderer Anlageklassen im langfristigen Geldanlagebereich ist, zeigt die rechte Seite der Grafik. Weltweite Aktienanlage oder in Aktien Deutschland bzw. Europa hätten Renditen zwischen 6,5 und 8% p.a. erbracht.

Unser Fazit: der flexibler VorsorgePlan ist ein interessanter Zwitter aus Rentenversicherung und Banksparplan. Wir empfehlen jedoch, bei den Originalen zu bleiben: dem Banksparplan, wenn kurz- bis mittelfristige Geldanlage mit klar kalkulierbaren Zinsen gewünscht ist, einer fondsgebundenen Rentenversicherung, wenn im Alter eine Verrentung des Kapitals gewünscht ist.

_____________________________

* Steuern nach Grundtabelle 26.000 € zu versteuerndes Jahreseinkommen im Ruhestand. Rentenbeginn mit 65 Jahren.