von Robert Haselsteiner (Gründer und Vorstand der Interhyp AG)

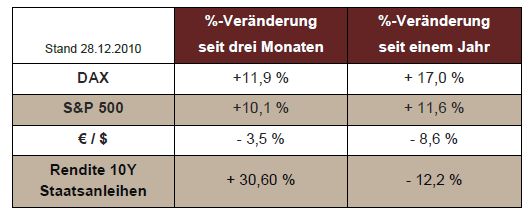

Während in Phase 1 der Eurokrise, die von Griechenland ausgelöst wurde, die Investoren massenweise in Bundesanleihen wechselten und damit die Renditen der deutschen Staatsanleihen auf Rekordtiefstand trieben, wird das Bild in Phase 2, die mit der Zuspitzung der Irland-Krise im September begonnen hat, schon differenzierter. Seit September steigen die Zinsen für deutsche Staatsanleihen an. Natürlich bei weitem nicht so stark wie in den Krisenländern Irland, Portugal oder Spanien – aber immerhin um 0,80 Prozentpunkte. Das heißt konkret, dass es selbst für deutsche Staatsanleihen, die die beste Bonität und auch höchste Liquidität in Euroland bieten, inzwischen mehr Verkäufer als Käufer gibt.

Offensichtlich beginnen die Marktteilnehmer über Phase 3 der Eurokrise nachzudenken. Phase 3 wird der Test von Spanien und eventuell sogar Italien sein. Damit wird es um Grundpfeiler des Eurogebietes gehen. Bis jetzt treten diese beiden Länder selber als Retter der Schwachen auf, sehen aber inzwischen ihre eigene Fähigkeit, ihre Verschuldung vor dem Hintergrund einer chronisch schwachen Wirtschaftsentwicklung im Griff zu behalten, zunehmend in Frage gestellt. Damit wird immer klarer, dass am Ende nur eine Handvoll von Staaten übrig bleiben könnte, deren Bonität den Rest stützen muss, soll die gemeinsame Währung erhalten bleiben. Deutschland wird dabei die größte Bürde tragen: Entweder als großer Zahler in einer immer stärker auf Transferleistungen angewiesenen Eurolandzone. Oder als größter betroffener Gläubiger, sollte es zu echten Umschuldungen und Forderungsverzichten gegenüber Krisenländern kommen. Egal wie es kommt: Deutschland wird belastet werden und das wird auch die Finanzierungskosten, die Deutschland bezahlen muss, erhöhen. Die Mechanismen dafür schaffen die drei großen Euroländer Frankreich, Italien und Spanien gerade. Diese drei haben es in den vergangenen Jahren ihrer Prosperität versäumt, dringend notwendige Strukturreformen vorzunehmen und stehen jetzt in der Krise zunehmend unter Druck. Klassensprecher dieser Gruppe ist der charmante Herr Sarkozy, der es mit dem Hinweis auf die Stabilität der Achse Paris-Berlin jedes Mal schafft, die anfangs konsequenten Forderungen von Frau Merkel zu verwässern und die eigene Position – und die seiner Klassenkameraden – durchzusetzen. Markantestes Beispiel ist die Etablierung einer Zweckgesellschaft für den Rettungsschirm, die zukünftig mit AAA-Rating ausgestattete Anleihen begeben und das Geld an die Krisenstaaten weiterreichen wird. Das AAA kommt natürlich von Deutschland und nicht von Irland, Spanien oder Italien. Das AAA gibt es auch nur, weil am Ende wenn es ernst wird, Deutschland der Garant für die Rückzahlung ist. Damit hat es das Sarkozy-Trio unter Verwendung der Griechenland- und Irland-Krise geschafft, die Bonität Deutschlands zu kapern und für den Rest von Euroland in Form niedrigerer Finanzierungskosten nutzbar zu machen.

Deutschland stellt so einen praktisch unbegrenzten Wechsel auf die Zukunft aus, will es nicht als Verräter an der Euro-Idee dastehen. Parallel dazu verstärkt das Trio den Druck auf die Europäische Zentralbank, um auch diese immer mehr zu instrumentalisieren und zu weiteren Käufen von Staatsanleihen zu treiben. Die Gefahr, dass das alte deutsche Erfolgsmodell „geringe Inflation, starker Außenwert der Währung“ durch das Trio-Modell „etwas mehr Inflation schadet nicht, eine schwächere Währung hilft dem Export“ abgelöst wird, steigt in dieser Eurokrise von Tag zu Tag. Und damit auch die Wahrscheinlichkeit, dass auch Deutschland mit zukünftig höheren Zinsen zu rechnen hat.

Für die nächsten Tage erwarten wir vor dem Hintergrund steigender Marktzinsen auch Anhebungen der Konditionen durch unsere Partnerbanken. Trotzdem: Im langjährigen Vergleich sind die Baugeldzinsen immer noch extrem günstig. Auf sinkende Zinsen zu spekulieren, halten wir für Immobilienkäufer und für Anschlussfinanzierer für gefährlich. Immobilienkunden, die bei ihrer Finanzierung in Zeithorizonten von 20 bis 30 Jahren denken müssen, sollten konsequent handeln. Diese Periode heute zu historisch tiefen Zinssätzen abzusichern, kann kein Fehler sein. Wir empfehlen, zumindest einen großen Teil der Finanzierungssumme über lange Sollzinsbindungen festzuschreiben und damit für Kalkulationssicherheit zu sorgen. Grundsätzlich ist bei diesem niedrigen Zinsniveau eine Tilgung von 2% bis 3% ratsam, damit die Gesamtlaufzeit des Darlehens überschaubar bleibt. Gefragt sind aus diesem Grund derzeit auch sogenannte Volltilger-Darlehen. Dabei steht über eine höhere laufende Tilgung heute schon eine Rate fest, die nach 20 oder 25 Jahren zur vollständigen Rückzahlung des Darlehens führt. Das Risiko, später zu deutlich höheren Zinsen eine Anschlussfinanzierung vornehmen zu müssen, wird damit schon heute ausgeschlossen. Die Finanzierungsspezialisten bei Interhyp können auf mehr als 250 Banken zugreifen und erarbeiten gerne eine individuelle Lösung. Zur Analyse der eigenen Situation und zur Beobachtung der Zinsentwicklung eignen sich auch die Zins-Charts und Tools auf der Interhyp-Website.