Dieser Artikel bezieht sich auf den Finanzcheck nach dem Studium von Charlotte Theile, der am 14. Juni 2011 in der Süddeutschen unter dem Titel „Worauf Berufsanfänger achten sollten“ erschienen ist. Aufgrund unserer langjährigen Erfahrung in der Beratung von Berufsstartern sind uns zahlreiche Fehler aufgefallen, von denen wir hier die gravierendsten kurz erläutern wollen.

Kategorie: Altersvorsorge

Altersvorsorge, steuerlich geförderte Vorsorge, betriebliche Altersvorsorge und berufsständische Versorgungswerke

Die Pflegepflichtversicherung in Deutschland steht vor großen Herausforderungen, dies hat auch der Vizekanzler erkannt und strickt derzeit an einer Reform. Aus diesem Anlass veröffentlichen wir hier einen Beitrag unseres Partners Concordia Versicherung.

Container haben den Warentransport revolutioniert. Sie erleichtern nicht nur den Handel, sondern sind auch ein attraktives Investment. Ohne Container („Behälter“) ist weltweiter Handel und damit Arbeitsteilung nicht mehr denkbar. Kaum eine Ware, die nicht im Container transportiert werden kann. Die Produktionsstätte der Güter spielt inzwischen keine Rolle mehr. Erfolgsfaktor der „erfolgreichsten Kiste der Welt“ ist die Standardisierung. Sie ermöglicht eine optimale Auslastung der Transportkapazitäten, reibungslose Verladung und den schnellen Transport zum Bestimmungsort.

…auch für Besser-Verdienende. Dieses Jubiläum fand nur wenig Beachtung: Vor zehn Jahren beschloss der Deutsche Bundestag das „Gesetz zur Reform der gesetzlichen Rentenversicherung“, auch Riester-Rente genannt. Seither fördert der Staat private Altersvorsorge. Das ist allerdings keine zusätzliche Wohltat des Staates, sondern sollte die Rentensenkungen einer vorausgegangenen Rentenreform ausgleichen.

Immer mehr Menschen entscheiden sich für eine private Rentenversicherung. Denn diese bietet besondere Vorteile und bleibt auch attraktiv, wenn der Rechnungszins sinkt. Die private Rentenversicherung (PRV) hat Erfolgsgeschichte geschrieben. Immer mehr Menschen sorgen mit ihr zusätzlich für ihr Alter vor. Im Gegensatz zu einerLebensversicherung leistet die Rentenversicherung nicht bei Tod, sondern zahltlaufende Renten – ein Leben lang.

Bundestag und Bundesrat haben den Weg für die Einführung eines Zentralen Testamentsregisters bereitet. Der Initiator dieses Gesetzes, der baden-württembergischen Justizminister Prof. Dr. Ulrich Goll (FDP) meint dazu:“Wir müssen außerdem unseren Bürgern die Vorteile einer europaweiten Vernetzung eröffnen. Immer mehr Bürger lassen sich in anderen Staaten der EU nieder. Sie sind besonders auf ein effektives Meldesystem angewiesen, damit ihre Testamente rechtzeitig aufgefunden und den zuständigen Nachlassgerichten zur Verfügung gestellt werden können. Das Zentrale Testamentsregister stellt dafür die Weichen“.

Der Europäische Gerichtshof (EuGH) hat diese Woche entschieden, dass die Pflicht zur Gleichbehandlung von Männern und Frauen nicht mit unterschiedlichen Versicherungsprämien vereinbar ist, die auf das Merkmal Geschlecht zurückgehen. Bevor wir hier in das Jammern der Versicherer mit einstimmen, möchten wir erst einmal anhand einiger Beispiele den zukünftig nicht mehr haltbaren Tatbestand erläutern:

- Versicherer kalkulieren mit mit sogenannten Sterbetabellen (hier: DAV 2004 R) mit unterschiedlichen Lebenserwartungen für Männer und Frauen.

- ein heute Geborener wird statistisch als Frau demnach 106 Jahre, als Mann nur 103 Jahre alt

- eine Mensch, der heute 65 Jahre alt ist, wird statistisch als Frau 92 Jahre, als Mann nur 89 Jahre alt

- Auswirkungen in der Risikolebensversicherung: bei gleicher Leistung, zahlt eine Frau nur ca. 2/3 des Beitrags, den ein Mann zahlen muss

- Auswirkung in der Rentenversicherung: eine Frau muss ca. 5 – 10% mehr einzahlen, um eine gleich hohe Rente zu erhalten

- Auswirkung in der Privaten Krankenversicherung (PKV): auch hier spielt die höhere Lebenserwartung eine wichtige Rolle, so dass Frauen derzeit einen höheren Beitrag als Männer zahlen. Je nach Versicherer und Tarif können hier Beitragsunterschiede von bis zu 30% bestehen. Falsch ist jedoch die Annahme, dass Frauen in der PKV die möglichen Schwangerschaftskosten alleine tragen müssen. Diese wurden bereits im Zuge des Allgemeinen Gleichbehandlungsgesetzes (AGG) gleichmäßig auf Männer- und Frauentarife verteilt.

Zukünftig gilt für Neuverträge ab spätestens Dezember 2012, dass Versicherungsprämien sich nicht mehr am Geschlecht einer Person orientieren dürfen. Somit werden die Versicherungsunternehmen sogenannte Unisex-Tarife anbieten müssen. Bestehende Verträge sind davon nicht direkt betroffen.

Versicherungsprämien werden steigen

Die Entscheidung des EuGH, so ist es derzeit in fast allen Presseartikeln nachzulesen, mehrheitlich abgelehnt. Der Präsident des Bundesverbands deutscher Versicherungskaufleute (BVK) Michael H. Heinz sagt dazu:„Durch das EuGH-Urteil werden die Versicherer fortan gezwungen sein, Ungleiches gleich zu behandeln und deshalb aus kalkulatorischen Gründen in ihre Prämie einen zusätzlichen Risikopuffer einzubauen. Damit werden sich Prämien für die Versicherungskunden verteuern.“

„Mit der Entscheidung wird ein zentrales Prinzip der privaten Versicherungswirtschaft, nämlich das Prinzip der Äquivalenz von Beitrag und Leistung, in Frage gestellt“, so Jörg von Fürstenwerth, Vorsitzender der Hauptgeschäftsführung des Gesamtverbands der Deutschen Versicherungswirtschaft (GDV).

Andere freuen sich, dass nun ein weiterer Schritt zur Gleichbehandlung von Frauen und Männern gegangen werden muss. Festzuhalten ist auf jeden Fall, dass die gleiche Behandlung von Männer und Frauen den Versicherern ein Unterscheidungsmerkmal nimmt, mit dem bisher versucht wurde, Tarife dem individuellen Risiko anzupassen. Zukünftig werden Frauen die Risikolebensversicherungstarife von Männern subventionieren, während Männer mit ihren Beiträgen die Rentenversicherungen von Frauen bezuschussen.

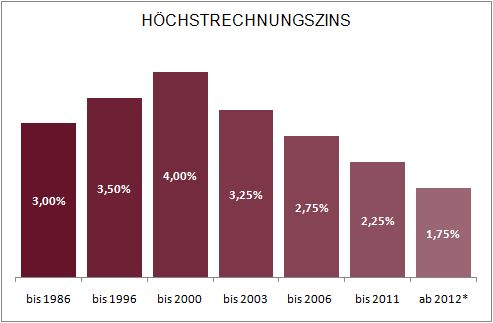

ab Januar 2012 von den zur Zeit gültigen 2,25% auf 1,75%. Die noch ausstehende Zustimmung des Bundesrates gilt als Formsache. Für bestehende Verträge ändert sich nichts. Die Senkung des Garantiezinses betrifft nur ab dem 01.01.2012 beginnende Verträge. Mit dieser Senkung erleben wir das Allzeit-Tief der Garantiezinsen von Lebensversicherungsverträgen:

In einschlägigen Presseartikeln wird diese Herabstufung des Garantiezinses negativ beurteilt. Siehe dazu zum Beispiel: Kathrin Gotthold in der Welt

Diese reflexhafte Meinungsbildung „niedrig = schlecht“ ist auf den ersten Blick vielleicht plausibel, doch bei genauerem Hinsehen entpuppt sich diese Nachricht unserer Meinung nach als positiv. Dazu muss man einige Fakten zum Garantiezins oder Höchstrechnungszins kennen:

- Der Garantiezins ist der Zins, den der Versicherer dem Kunden mindestens zahlen muss. Allerdings nicht auf seinen Beitrag, sondern auf den Sparanteil seines Versicherungsvertrags. Ein Kunde, der 100 € pro Monat in seinen Vertrag zahlt, spart beispielsweise 70 € pro Monat, die restlichen 30 € werden für sonstige Ausgaben, vor allem Verwaltungs- und Risikokosten benötigt. Die restlichen 70 € werden mit dem Garantiezins über die gesamte Vertragslaufzeit verzinst.

- Der Garantiezins ist eine garantierte Leistungszusage, die der Versicherer einhalten muss. In den seltensten Fällen besteht die Leistung des Kunden aber nur aus dem Garantiezins. Der Kunde erhält zusätzlich eine Überschussbeteiligung. 2009 lag die Leistung aus Garantiezins und Überschüssen im gewichteten Mittel bei 4,30 % (Quelle: Assekurata).

- Um den Garantiezins sicher abbilden zu können, muss der Versicherer einen Teil der Kundengelder in sicher verzinste Werte anlegen. Je niedriger das aktuelle Zinsumfeld ist, desto größer ist der Anteil der Kundengelder, die in diese sicheren Anlagen investiert werden müssen.

- Ein niedrigerer Garantiezins bedeutet umgekehrt mehr Freiheit des Versicherers bei der Investition der Kundengelder.

Da diese freien Anlagen des Versicherers in der Regel gerade bei der langfristigen Geldanlage überdurchschnittliche Erträge erwirtschaften können, ist die Senkung des Garantiezinses ein positives Signal. So kann der Versicherer mehr Geld in Aktien investieren und damit bei guter Marktentwicklung höhere Erträge erzielen (siehe dazu unseren Investmentratgeber: Profitieren Sie vom langfristigen Aktientrend).

Allerdings gilt weiterhin die viel wichtigere Frage, ob eine kapitalgebundene Lebens- oder Rentenversicherung für die langfristige Geldanlage überhaupt das richtige Produkt ist. Wir empfehlen allen Kunden, dies sorgfältig zu bewerten.

_______________________________

* vorbehaltlich der Zustimmung des Bundesrats.

In unseren Beratungen haben wir die Erfahrung gemacht, dass das Thema Riester Rente mit vielen Fragen und Vorurteilen belegt ist. Wir haben daher mit dem Magazin „Das Investment“ einen Riester-Ratgeber erstellt, um Funktion und vor allem die Vorteile der staatlich geförderten Rente zu erläutern.

In unseren Beratungen haben wir die Erfahrung gemacht, dass das Thema Riester Rente mit vielen Fragen und Vorurteilen belegt ist. Wir haben daher mit dem Magazin „Das Investment“ einen Riester-Ratgeber erstellt, um Funktion und vor allem die Vorteile der staatlich geförderten Rente zu erläutern.

Diese sind aus unserer Sicht: höchste staatliche Förderung für Gutverdiener, Berufseinsteiger, kinderreiche Familien und Immobilienkäufer einerseits sowie ein flexibles Investment mit hohen Chancen und gleichzeitiger Beitragsgarantie andrerseits.

.

Aus dem Inhaltsverzeichnis:

Grundlagen: Alles, was Sie zur Riester-Rente wissen müssen. Wer wie viel Förderung bekommt, Produkte, Steuern und mehr

Eigenheimrente: mit Wohn-Riester ins Eigenheim. So nutzen Sie Ihren Riester-Vertrag für die eigenen vier Wände

Ungefördert riestern: Ohne Abgeltungsteuer: Riester für alle. Auch ohne Förderung lohnt sich ein Riester-Fondssparplan

Kinder-Riester: Früh starten: Kinder-Kram. Rechtzeitig den Grundstein für die Altersvorsorge legen und den Zinseszinseffekt nutzen

Interview: „Für alle Lebenslagen ein einziger Vorsorge-Vertrag“ Wie sich ein Riester-Vertrag an alle Lebenslagen eines Sparers anpassen lässt

Produktporträt DWS RiesterRente Premium – Individuell vorsorgen. Hohe Renditechancen kombiniert mit einem attraktiven Ablaufmanagement

Fragen und Antworten: Wissenswertes zur Riester-Rente. Förderschädliche Entnahmen, Riester-Rente im Ausland und was im Todesfall passiert

Die Frage nach dem für Sie optimalen Riesterprodukt möchten wir mit diesem ebooklet nicht beantworten. Hierzu bedarf es einer gewissenhaften Analyse Ihrer individuellen Situation. Auf dem Weg zu Ihrer maßgeschneiderten Riester-Rente möchten wir Sie gerne begleiten. Kontaktieren Sie uns:

- telefonisch: 040 – 386 55 386

- per E-Mail: riester@claritos.de

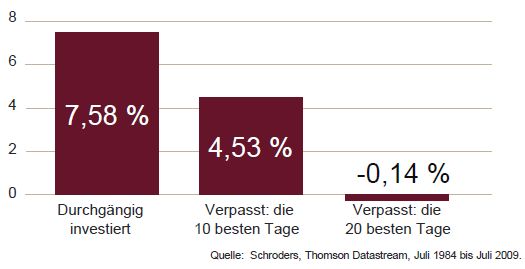

Rückblickend ist es verführerisch einfach, den richtigen Zeitpunkt für den Ein- und Ausstieg in ein Investment zu ermitteln. In der Realität ist es fast unmöglich. Die Börsen eignen sich hervorragend für die Vermögensanlage. Aber mitunter kann es wehtun, sich auch in stürmischen Zeiten an den Plan zum Vermögensaufbau zu halten. Manche Anleger versuchen es daher mit einer Market-Timing-Strategie: kaufen bei niedrigen Kursen, verkaufen bei hohen.

Diese Strategie klingt verlockend, ist aber in der Praxis äußerst schwierig umzusetzen. Die Gefahr ist groß, am Ende auf den Verlusten aus einem Kurseinbruch sitzen zu bleiben, und andererseits die Gewinne zu verpassen, wenn sich der Markt wieder erholt. Das folgende Diagramm zeigt exemplarisch die jährliche Rendite weltweiter Aktien über 25 Jahre –und welche ungünstigen Folgen es hat, vorzeitig aus dem Markt auszusteigen und damit die besten Tage an der Börse zu versäumen. Die bessere Strategie zur Zielerreichung ist es, am Ball zu bleiben, sich in Geduld zu üben und den Investmentplan für ich arbeiten zu lassen.

Weltweite Aktien über 25 Jahre: Renditen und Renditeeinbußen durch Verpassen der besten Handelstage

![]() Claritos Investment-Ratgeber zum Download.

Claritos Investment-Ratgeber zum Download.

Haben Sie sich entschieden, in Aktien zu investieren, wissen Sie: der Wert Ihrer Anlage kann steigen – aber auch fallen. Die Börse ist schließlich so gut wie immer in Bewegung. Sie reagiert nicht nur auf Angebot und Nachfrage für Aktien, sondern auch auf die Wirtschaftslage.

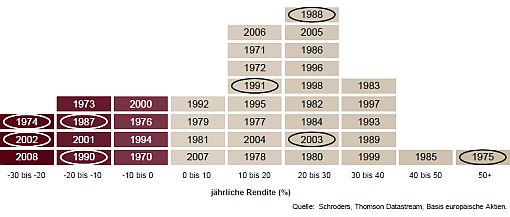

Die Kursausschläge an einem Tag können plötzlich und heftig sein. Nach oben wie nach untern. Am Beispiel europäischer Aktien zwischen 1970 und 2008 können Sie erkennen, dass Aktienanlagen auch über längere Zeiträume schwanken können. Allerdings: aus historischer Sicht folgten auf Jahre mit schlechter Wertentwicklung (rote Felder) immer wieder Jahre mit überdurchschnittlichen Zuwächsen. Wer sich in schwachen Marktphasen entmutigen lässt und verkauft, kann so den folgenden Kursaufschwung verpassen. Umgekehrt können Sie Marktschwankungen nutzen, indem Sie in schwachen Börsenphasen Aktien vergleichsweise günstig zukaufen.

Positive und negative Jahre für europäische Aktien

Im nächsten Abschnitt erklären wir, warum Market-Timing-Strategien problematisch sind.

Im nächsten Abschnitt erklären wir, warum Market-Timing-Strategien problematisch sind.

![]() Claritos Investment-Ratgeber zum Download.

Claritos Investment-Ratgeber zum Download.

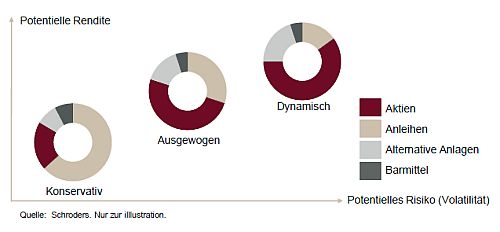

Es ist eine der ersten Lektionen der Vermögensanlage, dass Renditen nicht immer vorhersehbar sind. Daraus leitet sich das Anlagerisiko ab. Je unvorhersehbarer die Rendite einer Anlage, desto größer ist das Risiko, dass ein Anlageziel vielleicht verfehlt wird. Doch es gibt eine Möglichkeit, dieser Gefahr zu begegnen: verteilen Sie das Risiko auf viele verschiedene Anlageformen. Experten bezeichnen das als „Diversifikation“.

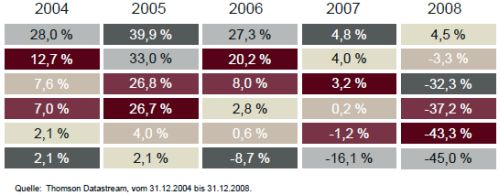

Ein Blick auf die vergangenen fünf Jahre zeigt, wie wichtig die Risikostreuung in der Vermögensanlage sein kann – oder wie gefährlich es ist, sich nur auf eine Anlageform zu verlassen. Die Tabelle zeigt verschiedene Anlageformen von 2004 bis 2008, absteigend nach ihren Ergebnissen sortiert. Eine Anlage in europäische Immobilien beispielsweise brachte in den ersten drei Jahren überdurchschnittliche Ergebnisse, doch dann kamen zwei Jahre mit schweren Einbußen.

Planen Sie daher Ihre Vermögensanlage mit mehreren Anlageformen: so haben Sie die Möglichkeit, eine schlechte Entwicklung bei einem Anlagetyp durch die guten oder überdurchschnittlichen Ergebnisse anderer Anlageformen auszugleichen.

Jährliche Renditen verschiedener Anlageformen (%)

Diversifikation

Das Anlagerisiko zu streuen und dadurch zu verringern ist ein entscheidender Erfolgsfaktor. Genau auf diesem Gedanken beruhen Investmentfonds, die das Geld vieler einzelner Anleger vereinen und investieren: dadurch legen die Anleger nicht alle Eier in einen Korb, sondern verteilen das verwaltete Vermögen auf viele verschiedene Anlagen.

Eng verwandt mit der Diversifikation bzw. Risikostreuung auf einer anderen Ebene ist die Vermögensaufteilung. Darunter versteht man die Auswahl verschiedener Anlageformen wie z.B. Aktien, Anleihen und Immobilien, um die eigenen Ziele zu erreichen und außerdem zu versuchen, die Renditen so vorhersehbar wie möglich zu gestalten.

Aktien von Unternehmen und Anleihen sind beliebte Anlageformen. Für Ihre Vermögensanlage kann es sich aber auch lohnen, alternative Investitionsmöglichkeiten wie gewerbliche Immobilien oder Rohstoffe in Erwägung zu ziehen, um das angelegte Kapital breiter zu streuen.

Lesen Sie im nächsten Beitrag, wie Sie aus Marktschwankungen Nutzen ziehen können.

Lesen Sie im nächsten Beitrag, wie Sie aus Marktschwankungen Nutzen ziehen können.

![]() Claritos Investment-Ratgeber zum Download.

Claritos Investment-Ratgeber zum Download.