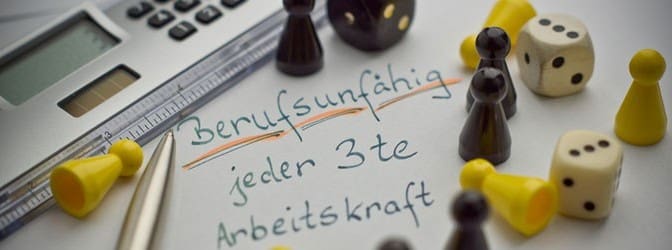

Am 12. November 2017 lief in der ARD der Dresdner Tatort („Auge um Auge“), der anhand der fiktiven Versicherung ALVA darstellte, dass es für manche Kunden scheinbar unmöglich ist, im Falle einer Berufsunfähigkeit auch eine Leistung zu beziehen, die zumindest finanziell die Weiterführung eines normalen Lebensstils und Alltags bedeuten würde. Dabei fielen auch einige Zahlen, denen wir hier auf den Grund gehen möchten.

Besser Beten als BU-versichert?